白色申告と青色申告の違いをできるだけわかりやすく紹介します。

税制改正

白色申告と青色申告の違い

白色申告と青色申告の違いは、つける帳簿の違いです。これにより節税のためのさまざまな特典に違いがあります。

白色申告は、複雑な帳簿付けは必要ありませんが、所得金額が300万円を超えると、売上・仕入・その他経費について簡単な帳簿はつけなければなりません。

青色申告は、単式簿記や複式簿記による正しい記帳が求められます。

・関連記事複式簿記と単式簿記(簡易簿記)の違い

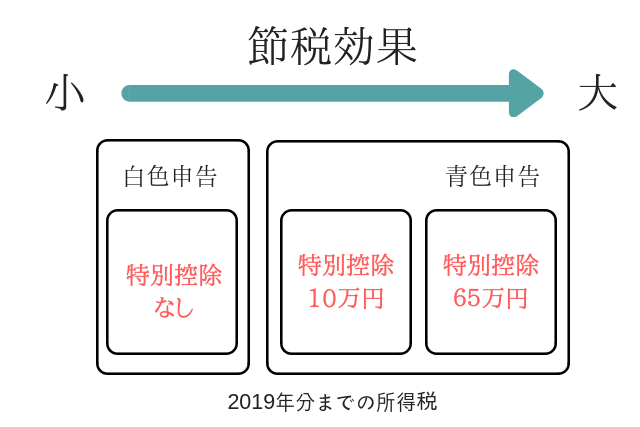

節税になる特典内容の比較

左から節税効果の高い順に並べています。

| 青色申告65万円控除 | 青色申告10万円控除 | 白色申告 | |

|---|---|---|---|

| 申告特別控除 | 65万円を所得から控除できる | 10万円を所得から控除できる | 特典なし |

| 事業に従事する家族への給与 | 全額を費用にできる | ← 同じ | 費用にできる金額に上限あり |

| 家事関連費 | 自宅を事務所にしている場合、家賃や水道光熱費などのうち一定割合を費用にできる(按分) | ← 同じ | 特典なし |

| 純損失の繰越 | 赤字になってしまった場合、その赤字金額をを上限に、翌年以降3年にわたって、黒字金額から控除できる | ← 同じ | 特典なし |

| 純損失の繰戻 | 前年度黒字で本年度赤字の場合、前年度支払った税金の一部または全部を還付してもらうことができる | ← 同じ | 特典なし |

| 棚卸資産の評価 | 棚卸資産の期末時価が原価より下がっている場合、その下がった額を費用にできる | ← 同じ | 特典なし |

| 減価償却の計算 | 取得した資産を、通常より短い期間で費用化する計算方法を選択できる | ← 同じ | 取得した資産は、法定の期間にわたって費用化できる |

| 貸倒引当金の計上 | 債権の年度末の合計金額のうち、一定割合を費用として計上できる(按分) | ← 同じ | 特典なし |

青色申告65万円控除と10万円控除の決算書の違い

複式簿記・簡易簿記とも、取引があった時点で記帳することが原則です。

ただし、簡易簿記では例外的に現金主義での記帳が認められています。これは、現金の受け渡しがあった時点で記帳すればよい簡便な方法です。

| 65万円控除 | 10万円控除 | |

|---|---|---|

| 記帳方法 | 複式簿記 | 簡易簿記 |

| 作成する決算書 | 損益計算書・貸借対照表 | 損益計算書 |

・関連記事:簿記の初心者でもわかる!経理の話

青色申告を受けるために必要な手続き

「所得税の青色申告承認申請書」で提出し受理されておかなければなりません(開業時に提出する「個人事業の開業・廃業届等届出書」と合わせて申請しておくといいです)。

ただし、2ヵ月以内に納税地を管轄する税務署に提出してもOK。

期限を過ぎた場合は、翌年3月15日までに申告書を提出することで、翌年の税務申告分について承認手続きを受けることができる(事業相続の場合、例外あり)。

青色申告特別控除を適用するには…

青色申告は必ずしも複式簿記ではなく、簡易簿記で記帳してもOKです。ただし、2つの条件を満たしていないと、青色申告特別控除の適用は受けられません。

- 「所得税の青色申告承認申請書」の提出

- 「複式簿記」で記帳

白色申告から青色申告への変更する場合

白色申告から青色申告へ変更する場合、”期首残高”をどうしたらいいか悩むはずです。

青色申告では、まず事業用の通帳や現金の設定しますから、切替の場合は年初(1月1日)の”期首残高”がわからないと帳簿付けできないからです。つまり、元入金を計算することから始める必要があります。