最近は、働き方も多様化しフリーランスで働く方も増えてきています。フリーランスの方にとって、いかに節税してお金を残すかということは、生活もかかっていてとても重要な問題といえます。

売り上げが伸びていても、税金などで手元に残るものが少なければ、フリーランスで食べていくことは難しくなってしまいます。では実際に、節税するためには何をすればよいのでしょうか。

目次

個人事業主が支払う税金

個人事業主はどのような税金を支払う必要があるのでしょうか。主に、所得税・住民税・事業税・消費税などがあげられます。

住民税

住民税は一律で課税されるため、これも節税はできません。

消費税

消費税も消費者が支払った税金を事業主が負担しなければならず、節税することはできません。ただし、除外される事業者条件があります。

免税事業者の条件

免税事業者とは、消費税を納付する義務がない事業者のことです。

- 開業してから2年間。

- 前々年の課税売上高が、1,000万円を超えていない。

税金の請求は、勝手に登録口座引落や請求書が届いたりしますが、消費税は売上高により書類の提出も必要です。

繰り返しますが、「課税事業者」になるかは売上高で決まります。以下の条件に当てはまるかどうかもチェックしておきましょう。

- 基準期間(2年前)の売上が1,000万円を超えている

- 特定期間(前年の1月1日~6月30日)の売上が1,000万円を超えている

課税事業者の方は、「消費税課税事業者届出書」を速やかに税務署に提出する必要もあります。ちなみに、対象が「基準期間」なのか「特定期間」でも書類は異なります。

また、売上高が減り「課税事業者」から「免税事業者」に変わった場合にも「消費税の納税義務者でなくなった旨の届出書」が必要なので忘れずに。

個人事業税

個人事業税は事業所得290万円を超えるものについて課税されますが、税率は3-5%です。この税率は納税先の都道府県主計局が定めている法定業種によって税率は変わります。

参考:

所得税

所得税は、課税所得金額に応じて7段階の税率が決まっており、300万円の課税所得でも10%の税率がかかります。個人事業主が節税する際に特に注目すべきポイントは、この所得税です。

納付時期について

課税対象額により請求される税額により、納付回数も変わります。

| 【原則】納付時期 | |

|---|---|

| 所得税 | 現金納付は3/15まで。但し、口座引落は4/20 |

| 個人事業税 | 8月、11月 |

| 消費税 | 課税期間終了後3カ月以内(3/31期限) |

| 住民税 | 6月、8月、10月、翌年1月 |

個人事業主ができる節税

では、具体的には何をすればよいのでしょうか。ここで、所得税がどのように課税されるかを見てみましょう。

所得税={(収入―経費)-所得控除}×税率―税額控除額

この式からわかるように、経費と控除を適切に見直すことで、最終的な税金金額は下がることがわかりますね。

経費の計上漏れのチェック

もちろん収入を下げるわけにはいきませんから、注目すべきポイントは経費を増やすという点です。増やすという意味は、今まで計上していなかったものを経費として計上する、ということです。実際に、経費の計上漏れがあるということは珍しくありません。

例えば事業で使うものを家で保管していたり、家で事業活動を行っていれば、自宅の家賃を按分した金額を経費として計上することが出来ます。同様に、車の経費、自宅の光熱費、インターネット費用なども経費計上することもできます。

さき

さき 利己主義的に記帳し、信義則に則って記帳していなければ痛い目に合いますよ。

各種控除

経費の計上漏れのチェック、青色申告の申請まで出来たら、最後にやるのは小規模企業共済と確定拠出年金などの検討です。

青色申告の申請

青色申告により、経費計上が可能になるものもあります。専従者給与支払いということで、家族に給与を支払うことが可能になるのです。給与所得を分散させたほうが税金は安くなります。また、貸倒引当金が経費計上できるのもメリットの一つです。これは、売掛金が回収できなかった場合に備えて、売掛金の5.5%を引当金として経費に計上できるというものです。

他にも、青色申告をしていれば3年間は赤字繰越が出来るというのも大きな特徴です。この繰越によって、翌年の黒字を相殺し税金を支払わなくともよいことになります。

もしも複式簿記による記帳が出来れば、65万円の青色申告特別控除を受けることが出来ることも良さの一つです(スキマ時間で実務で使える税務知識を身につけたいなら、こちらが便利)。

![]()

これを機に、ご自分で学ばれてやるのもよし、それが難しい場合には、税理士の方にお願いして作ってもらうという方法もあります。

金額が高くなりすぎず、やった方が手元に残るお金が多いようでしたら、頼んでしまったほうが確実だと言えます。(⇒ネットで探すならこちらが便利)。

![]()

このように青色申告をすることによるメリットは、非常に大きいことがわかります。先述したようなメリットを享受したい方は届出をして下さい。今年度は3月15日までに届け出をすることが出来れば、当該年度からの申告が可能となります。但し、起業した場合には、開業後2か月以内の申請で初年度からの申告が可能となります。

申告する際には、青色申告承認申請書の他、給与支払事務所等の開設届出書、青色事業専従者給与に関する届出書、源泉徴収税の納期の特例の承認に関する申請書の4つを提出するようにしましょう。

青色事業専従者給与に関する届出書

家族経営の青色事業は、家族や親族への給与が経費として認められます。

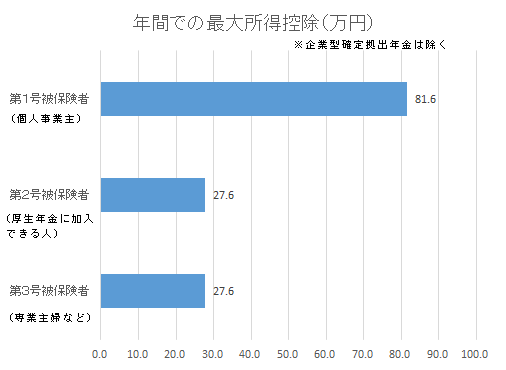

小規模企業共済等掛金控除

まず小規模企業共済についてですが、これは個人事業主の退職金制度のようなもので、毎月1,000円から7万円の範囲で掛金を支払うことができ、この金額を所得控除として申請することができます。

途中解約では積立てた掛金の全額保証はありませんが、廃業届を提出した場合は、全額保証されます。

関連記事:個人事業主から会社員に戻っても、小規模企業共済は加入し続けられるよ!

確定拠出型年金(iDeCo)

確定拠出年金も同様に所得控除とすることが出来ます。しかし、こちらについては運用で発生した利益に税金がかからない等の優遇がある反面、年金としての役割が強いことから、65歳まで引き出すことが出来ないという点に注意が必要です。

第1号被保険者である個人事業主の場合、毎月5,000円から6.8万円の範囲で掛金を支払うことができ、この金額を所得控除として申請することができます。

倒産防止共済(経営セーフティー共済)

経営セーフティ共済という取引先が倒産した時に連鎖倒産しないようにする制度では、掛金(月額5,000円から20万円の範囲)を全額経費計上することが出来ます。また、40か月以上の支払があれば、解約時には全額返金されます。この際、返金額が収入として計上されますので注意が必要です。このような新たな経費計上でも、モノによってはやる価値があるものもあります。

個人事業主の税金対策で大切なこと

このように、個人事業主の節税には様々な方法があります。知識として知っておかないと損をしてしまいます。

個人事業主として活動していく上で大切なことは、いかにお金を手元に残すかということにつきます。どのくらいの利益が出ているのかをきちんと把握し、事業主として楽しくビジネスを継続しましょう。